En 1973, éclatait le choc pétrolier et l’économie mondiale plongeait au bout de quelques mois dans la récession. « C’est la faute au pétrole », clamèrent les dirigeants politiques et beaucoup d’économistes. En 2007 commençait aux États-Unis la crise des « subprimes » qui devait déboucher sur la récession mondiale de 2009 et la crise qui perdure aujourd’hui. Cette fois-ci, c’était la « faute aux spéculateurs et aux banquiers malhonnêtes »...À chaque fois, le capitalisme lui-même est exonéré de la responsabilité de ses crises : par le libre jeu des marchés, la « concurrence libre et non faussée », est supposé se réaliser l’équilibre entre offre et demande et le meilleur emploi possible des ressources productives. Si cela n’intervient pas, si des crises éclatent, la théorie économique dominante les attribue à des facteurs « exogènes » (extérieurs à la dynamique du capital) : intervention de l’État qui réglemente trop et mal, mauvais comportements de certains, facteurs accidentels, etc. C’est donc toujours la faute à autre chose que la logique du capitalisme. Il s’agit en fait de persuader les travailleurs et les catégories populaires en général que « nous sommes tous dans le même bateau », qu’il est légitime de consacrer des masses financières énormes pour sauver les banques et que les réformes concoctée par les gouvernements de droite et de gauche sont inévitables. Il est évident d’ailleurs que ces réformes visent en premier lieu les acquis sociaux alors que banquiers et financiers, un moment dénoncés, sont en fait épargnés et que la liberté de licencier est partout préservée.C’est cette vision des crises, trompeuse et au service des classes dominantes, que les trois articles de ce dossier visent à démonter en revenant sur les 4 dernières décennies.

Henri Wilno

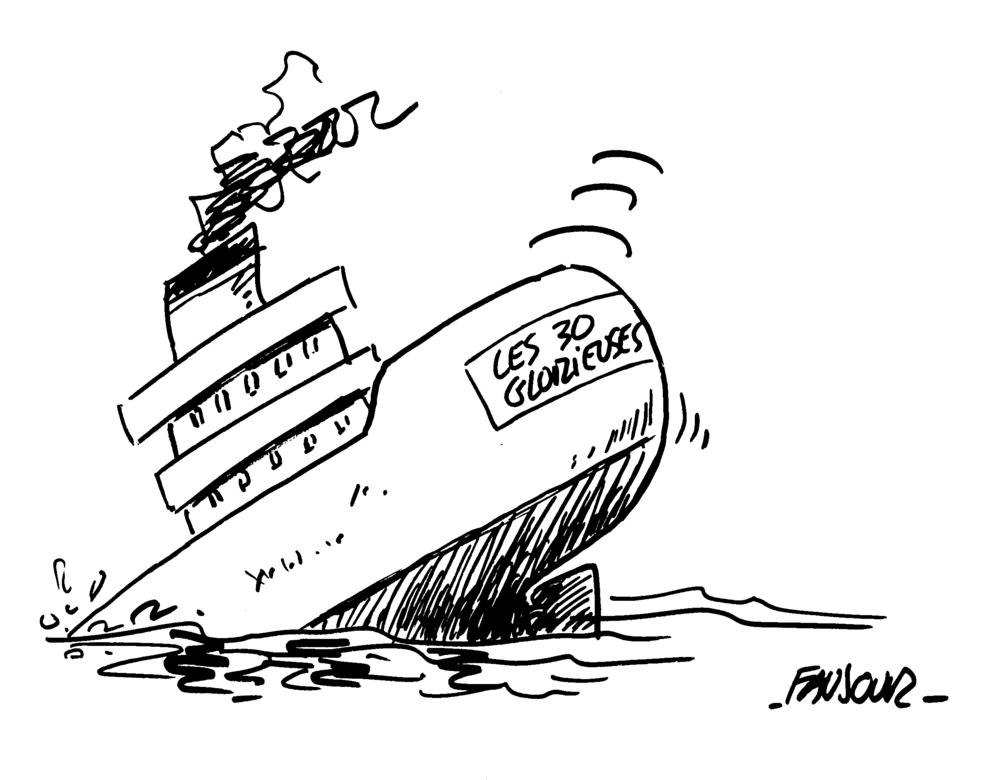

Retour sur les années 1970 Le premier choc pétrolier de 1973 n’a pas été un coup de tonnerre dans un ciel serein : s’il a amplifié les effets de la crise, il n’explique pas la fin de la croissance rapide des « Trente Glorieuses ». Le retournement des années 1970 (duquel nous ne sommes jamais réellement sortis) ne résulte pas d’un accident de l’histoire, d’un choc « exogène », mais il est le produit du fonctionnement normal du mode de production capitaliste, qui produit la crise comme la nuée porte l’orage.Il est fréquent aujourd’hui d’expliquer la forte croissance des années 1950 et 1960 par les vertus du « compromis fordien » : le juste partage de la valeur ajoutée entre capitalistes et travailleurs aurait enclenché un cercle vertueux, où les bons salaires auraient permis d’entretenir une forte demande de biens de consommation, et donc de stimuler les investissements des entreprises pour y faire face. En fait, la croissance « miraculeuse » résulte avant tout de la très forte purge de capital opérée par la crise des années 1930 et la guerre, qui a fait monter le taux de profit à des niveaux record au sortir de la guerre. Cette forte rentabilité du capital est l’explication fondamentale de la forte croissance d’après-guerre. Elle a également permis aux capitalistes de garder pour eux (pour leur consommation et leurs investissements) des profits substantiels malgré les hausses de salaires obtenues par la lutte des travailleurs, et non pas octroyées de bon cœur par les capitalistes pour alimenter la « demande ». Autrement dit, la forte progression des salaires n’est pas due à la forte croissance d’après-guerre, mais la conséquence de la lutte des classes et des marges de manœuvre dont disposaient les capitalistes.Les « trente glorieuses », une parenthèseMais cette configuration ne pouvait pas durer éternellement. À partir de 1965 aux États-Unis, le taux de profit a commencé sa baisse qui devait durer, par-delà les variations de court terme, jusqu’au début des années 1980. Cette baisse est l’expression de la « loi fondamentale » de l’économie capitaliste dégagée par Marx dans le Capital : dans la quête du profit maximal, les capitalistes innovent et développent la productivité du travail en remplaçant les travailleurs par des moyens de production. Comme la plus-value est créée par la force de travail (et non par les moyens de production qui ne font que transmettre leur valeur au produit fabriqué), le profit rapporté au capital avancé tend à baisser. Plus les capitalistes accumulent, et plus les effets de la loi de la baisse tendancielle du taux de profit se font sentir. Et c’est ce qu’on a pu observer à partir du milieu des années 1960 aux États-Unis. C’est dans ce contexte que le premier « choc pétrolier » est intervenu : entre octobre et décembre 1973, le prix du baril de pétrole est passé de 3 à 10 $. Cela résulte d’une décision politique des pays de l’OPEP (Organisation des pays exportateurs de pétrole) en réaction au soutien occidental à Israël lors de la guerre du Kippour. Mais c’est aussi une conséquence de la dépréciation du dollar par rapport à l’or, après la fin en 1971 du système monétaire de Bretton Woods (qui donnait un rôle central au dollar). Cette hausse des coûts de production n’a fait qu’exacerber la suraccumulation du capital qui couvait depuis le milieu des années 1960, déclenchant la première grande récession de l’après-guerre.Intervention des États L’affaiblissement durable de la croissance après le choc pétrolier montre que le mal est profond. Dans certains pays de l’Europe occidentale, un autre facteur vient peser sur la rentabilité du capital : le développement des luttes ouvrières (particulièrement en Italie) fait baisser le taux d’exploitation du prolétariat. Les capitalistes tentent de réagir en augmentant les prix, alimentant une spirale inflationniste déstabilisatrice. Les déficits publics se creusent en raison de la hausse des dépenses sociales (notamment l’indemnisation des chômeurs de plus en plus nombreux) et des subventions publiques au patronat pour compenser la chute du taux de profit. Contrairement à la crise des années 1930, les États vont intervenir pour empêcher les faillites des grands trusts capitalistes : cela permettra d’éviter un effondrement économique mais la contrepartie sera d’empêcher la purge du capital excédentaire nécessaire à une véritable sortie de crise. D’où le marasme économique persistant, sur fond de croissance faible et de chômage élevé, mais « sous contrôle ». C’est dans ce contexte que se produit le second choc pétrolier de 1979, qui déclenche une récession encore plus forte que celle de 1974 et fait plonger le taux de profit encore plus bas. Ceci va entraîner une réaction très forte, à l’échelle planétaire, des capitalistes pour augmenter le taux d’exploitation des travailleurs : ce sera l’ouverture de la période dite « néolibérale » du capitalisme. Gaston LefrancL’entre-deux-crises L’inflation combinée à la dépréciation du dollar et, par conséquent, à la perte d’influence des USA au sein du système monétaire international, entraîna une réaction brutale. De 1979 à 1981, le président de la Fed (banque centrale américaine) de l’époque, Paul Volcker, engagea une politique de hausse des taux d’intérêt directeurs (ils étaient de 11,2 % en 1979 et atteignirent 20 % en 1981) et de restriction de l’offre de monnaie. Le but immédiat était de briser l’inflation qui effectivement diminua rapidement, mais en sacrifiant une partie de la production industrielle incapable de supporter de telles conditions d’emprunt. Les USA reconnaissaient de facto que leur économie aurait désormais Wall Street comme pivot : attirés par les taux de rendement proposés par la Fed, les capitaux étrangers affluèrent de toutes parts. Si bien qu’on peut considérer les mesures de Volcker comme le coup d’envoi de la mondialisation financière. Durant les années 80 en effet, des mesures visant à la déréglementation bancaire et financière, au décloisonnement des marchés et à la désintermédiation bancaire, furent adoptées par tous les gouvernements des pays développés, avec en tête Ronald Reagan aux USA et Margaret Thatcher en Grande-Bretagne. L’Union européenne suivit dans la foulée.Le capitalisme financiarisé, modèle unique Parallèlement, les USA lancèrent leur programme militaire de « guerre des étoiles » qui visait notamment à épuiser économiquement l’URSS, précipitant son effondrement en 1991, deux ans après la chute du mur de Berlin. Désormais, il n’existerait plus qu’un seul modèle économique, le modèle capitaliste, dont le moteur serait un marché financier mondial unifié. Le « Consensus de Washington », qui imposa, sous l’égide du FMI et des grandes banques internationales, l’ouverture du commerce, la libéralisation des marchés financiers et la privatisation des entreprises publiques en Amérique Latine, fut l’un des nombreux signes de ce triomphe. La libéralisation toucha l’ensemble des pays capitalistes et les travailleurs subirent une série de défaites favorisant la remontée des taux de profit.Un des principaux résultats de la stratégie d’expansion du capital financier fut d’amorcer un cycle de crises financières en Amérique latine (Mexique en 1994, Brésil en 1999, Argentine 2001-2002), qui, de même que la crise asiatique de 1997, furent toutes provoquées par des retraits massifs et rapides de capitaux placés à très court terme par des investisseurs institutionnels (organismes collecteurs de l’épargne qui placent leurs fonds sur les marchés) à la recherche de rendements élevés. Tandis que les plans d’ajustement structurel et les crises vidaient l’Amérique latine de son industrie, les USA connurent leur plus forte croissance depuis la crise pétrolière, en particulier dans le secteur des technologies de l’information et de la communication. Mais la dimension spéculative de cette croissance, essentiellement alimentée par des investissements de « hedge funds » (fonds d’investissement spéculatifs recherchant des rentabilités élevées) , se révéla lors du krach boursier de 2000 sur le marché des valeurs technologiques (NASDAQ). Les attentats de septembre 2001 poussèrent la Fed à assouplir les taux d’intérêt pour parer à une éventuelle récession, ce qui mit d’énormes liquidités à disposition des banques US, tout comme le rapatriement des capitaux après la crise argentine et le placement de l’épargne chinoise sur les marchés américains. Sous l’administration Bush, la promulgation de lois facilitant l’accession à la propriété amena les banques à se lancer, au moyen des innovations financières élaborées tout au long des années 80 et 90, dans les crédits subprime et la spéculation immobilière.Julien LumièreEt aujourd’hui ? L’économie mondiale est un tout. Elle est différenciée et fortement hiérarchisée. C’est d’elle qu’il faut partir. Le capitalisme est aujourd’hui installé dans une crise très, très longue, une stagnation généralisée avec des situations graves ou très graves dans certains pays et moins, possiblement nettement moins, dans d’autres.Les bourgeoisies n’ont pas de solution de sortie à l’horizon. Elles ont su contenir la crise en 2008 de sorte qu’elle n’a pas l’allure de celle des années 1930, en particulier du point de vue de l’effondrement du commerce mondial. La crise a débuté en juillet-août 2007 et s’est transformée en récession mondiale lors du début d’effondrement du système financier mondial dont le cœur est à New York et le principal relais à la City londonienne. Elle était en gestation depuis le milieu des années 1990. Elle avait même connu une sorte de répétition générale en 1998, lorsque la crise financière partie d’Asie avait touché le Brésil, l’Argentine et la Russie avant de faire retour vers New York avec la première faillite et le premier sauvetage en catastrophe d’un très grand fonds spéculatif (un « hedge fund »).Le crédit comme solution ?La crise mondiale est sous-tendue par une baisse du taux de profit et un affaiblissement des facteurs qui en contrecarrent la chute. La Chine n’y échappe pas. Ceci ne veut pas dire que la masse des profits ne continue pas à croître et donc à augmenter la quantité énorme de capital en quête d’investissement rentable. C’est le cas aujourd’hui même si la hausse du taux d’exploitation au long des années 1980-2000 a eu de moins en moins d’effet comme contre-tendance à la baisse du taux de profit. La crise est d’autant plus grave qu’elle a été différée et qu’il y a eu une accumulation de moyens de production sans rapport avec les possibilités d’absorption du marché (en termes marxistes, de réalisation de la valeur et de la survaleur ou la plus-value contenues dans les marchandises). Entre 1998 et 2008, la création de crédit aux ménages (crédit hypothécaire et crédit pour l’achat de voitures en particulier) et aux entreprises de certains secteurs (toute la filière du bâtiment notamment, même dans les pays où il n’y a pas eu de bulle immobilière spectaculaire) a masqué la suraccumulation et la surproduction latentes en les accentuant encore. Cette création de crédit a été d’une dimension sans précédent historique (même les États-Unis avant 1929 n’avaient rien connu de semblable), car elle a reposé sur un phénomène absolument nouveau d’endettement réciproque inter-croisé entre les banques ainsi que les fonds de placement financiers. Celui-ci a comporté la « production » dans le cadre de la formation du « shadow banking » (des transactions non régulées ne figurant pas dans les bilans des banques), d’actifs financiers représentant du capital fictif au enième degré. Une étude de la Banque mondiale parle de « CDS3 », le swap d’un swap consécutif à un premier swap (un swap étant un échange avec « prise en pension » temporaire moyennant une commission d’un actif), ce type d’actif ayant en 2007-2008 été adossé à des crédits hypothécaires impayables. Depuis 2009, le cheminement de la crise a été marqué principalement par trois facteurs. D’abord une sortie de récession des États-Unis très partielle et hésitante, grâce à une injection d’argent permanent, dont l’une des formes est l’achat par la Fed des dettes pourries des entreprises. Ensuite l’entrée dans une deuxième récession de l’Union européenne, notamment la zone euro, sous l’effet des politiques d’austérité fortement pro-cycliques menées pour parachever les réformes néolibérales et pour assurer le service de la dette publique. Finalement la fin du « découplage » des grandes économies d’Asie et d’Amérique latine avec un recul particulièrement sévère au Brésil.Aucune sortie de crise en vueOn est dans une configuration où l’aggravation de l’exploitation ne dessine aucune sortie. D’abord parce que le capital en a déjà usé avant 2008. D’autre part parce que les crises capitalistes ne se terminent que lorsque des moyens de production ont été mis au rencart et le système financier assaini par une destruction de titres de créance à la hauteur de leur accumulation antérieure. Or, depuis 2009, la mise au rencart de moyens de production dans certaines parties de l’économie mondiale s’est faite parallèlement à des investissements importants ailleurs. Il y a autant de capacités de production d’autos, mais elles se sont déplacées vers la Chine et le Brésil. On produit autant de poulets industriels, mais ailleurs qu’en Bretagne. À partir de la fin du XIXe siècle, pour sortir des crises, le capital concentré dans les pays industriels (Europe, États-Unis, Japon) a recouru à l’expansion vers le marché mondial. Avec l’intégration de la Chine au marché mondial, il n’y a plus un « extérieur ». Du fait de la libéralisation et la mondialisation du capital, il y a une arène de concurrence acharnée. L’autre « solution » apparue dans le passé a été la guerre mondiale. Une telle guerre ne pourrait être que nucléaire et elle n’est pas à l’ordre du jour pour la bourgeoisie étasunienne et encore moins pour l’oligarchie bureaucratico-capitaliste au pouvoir en Chine. D’autre part, les crises capitalistes ne se terminent que lorsqu’une partie des dettes publiques et privées a été détruite, à la hauteur ici encore de leur accumulation antérieure. Actuellement ce n’est de toute évidence pas le cas. Les banques étant la composante dominante du capital financier et les gouvernements, celui des États-Unis en tête, étant leurs chargés d’affaire, il n’y a vraiment qu’une implosion du système financier mondial qui y parviendrait. Voilà où nous en sommes alors que la crise du changement climatique se rapproche et les nombreuses autres dimensions de crise écologique s’aggravent.François Chesnais