La pandémie du coronavirus constitue un gravissime problème de santé publique et les souffrances humaines que la diffusion du virus va provoquer seront énormes. Il atteint des pays du Sud global1 dont le système de santé publique, déjà faible ou très fragile, a été terriblement mis à mal par quarante ans de politiques néolibérales, et les décès risquent d’être très nombreux.

Utilisant le prétexte de la nécessaire austérité budgétaire pour rembourser la dette publique, les gouvernements et les grandes institutions multilatérales comme la Banque mondiale (BM), le Fonds monétaire international (FMI) et les banques régionales telle la Banque africaine de développement ont généralisé des politiques qui ont détérioré les systèmes de santé publique : suppression d’effectifs dans le secteur de la santé, précarisation des contrats de travail, suppression de lits d’hôpitaux, fermeture de structures de santé de proximité, augmentation du coût de la santé tant au niveau des soins que des médicaments, sous-investissements dans les infrastructures et les équipements, privatisation de différents secteurs de la santé, sous-investissement public dans la recherche et le développement de traitements au profit des intérêts de grands groupes privés pharmaceutiques…

C’est vrai en Afrique, en Asie, en Amérique latine et Caraïbe et dans les pays de l’ancien bloc de l’Est (Russie et aux autres ex-républiques de la défunte URSS, Europe centrale et orientale).

Mais cela concerne aussi de toute évidence des pays comme l’Italie, la France, la Grèce et d’autres pays d’Europe. Et aux États-Unis, où 89 millions de personnes n’ont pas de véritable couverture de santé comme le dénonce Bernie Sanders, que va-t-il se passer ? À la date du 29 mars où ces lignes sont écrites, on dénombrait aux États-Unis plus de 128 000 cas de coronavirus et un bilan de 2 300 décès recensés.

Les grands médias et les gouvernements mettent l’accent sur les différences de taux de mortalité en fonction de l’âge mais ils se gardent bien d’attirer l’attention sur les différences de classe et sur comment la mortalité due à la pandémie du coronavirus va affecter les êtres humains selon leurs revenus et leur patrimoine, et donc selon la classe sociale à laquelle ils appartiennent. Se mettre en quarantaine ou accéder à un service de réanimation quand on a plus de 60 ans et qu’on est pauvre, ce n’est pas du tout la même chose que quand on est riche.

Il y aura également la fracture entre les pays qui ont, malgré les politiques néolibérales, maintenu mieux que d’autres leur système de santé publique et ceux qui sont allés le plus loin dans les atteintes à la qualité des services publics de santé.

La crise boursière et financière

Alors que les grands médias et les gouvernements affirment constamment que la crise boursière est provoquée par la pandémie de coronavirus, j’ai insisté sur le fait que tous les éléments d’une nouvelle crise financière étaient réunis depuis plusieurs années et que le coronavirus constituait l’étincelle ou le détonateur de la crise boursière et non la cause. Bien que certaines personnes y aient vu une tentative de nier l’importance du coronavirus, je maintiens mon affirmation. La quantité de matières inflammables dans la sphère de la finance a atteint la saturation depuis plusieurs années et on savait qu’une étincelle pouvait et allait provoquer l’explosion : on ne savait pas quand l’explosion aurait lieu et ce qui la provoquerait mais on savait que cela allait venir. Il fallait donc agir pour l’éviter et cela n’a pas été fait. De nombreux auteurs de la gauche radicale ont annoncé cette crise qui venait, parmi lesquels Michael Roberts, Robert Brenner et François Chesnais. Depuis 2017, j’ai régulièrement publié des articles sur le sujet. Avec le CADTM et d’autres, nous avons affirmé qu’il fallait rompre radicalement avec le capitalisme.

Un premier grand choc boursier a eu lieu en décembre 2018 à Wall Street et sous pression d’une poignée de grandes banques privées et de l’Administration de Donald Trump, la Réserve fédérale (Fed) des États-Unis avait recommencé à baisser ses taux et avait été applaudie par les quelques grandes firmes privées qui dominent les marchés financiers. La frénésie de l’augmentation des valeurs boursières a repris de plus belle et les grandes entreprises ont continué à racheter leurs propres actions en bourse pour amplifier le phénomène. Profitant de la baisse des taux, les grandes entreprises privées ont augmenté leur endettement, et les grands fonds d’investissement ont augmenté le rachat d’entreprises de toute sorte, y compris industrielles, en recourant à l’endettement.

Ensuite, de nouveau à Wall Street à partir de septembre 2019, il y a eu une très grosse crise de pénurie de liquidité dans un marché financier pourtant gorgé de liquidité. Une crise de liquidité alors qu’il y a profusion de liquidité, ce n’est qu’un paradoxe apparent2. Il s’agissait d’une crise grave et la Réserve fédérale est intervenue massivement en injectant au total des centaines de milliards de dollars pour tenter d’éviter l’effondrement des marchés. Elle a également gardé dans son bilan plus de 1 300 milliards de dollars de produits structurés toxiques qu’elle avait achetés aux banques en 2008 et 2009 car elle était persuadée à juste titre que si elles les mettaient en vente sur le marché secondaire des dettes, leur prix s’effondrerait et entraînerait une grande crise financière et des faillites bancaires. Si la Fed a fait cela, ce n’est pas pour défendre l’intérêt général, c’est pour défendre les intérêts du grand capital, c’est-à-dire du « 1 % » le plus riche de la société. La Banque centrale européenne (BCE) et les autres grandes banques centrales (Royaume-Uni, Japon, Suisse, Chine…) ont appliqué grosso modo le même type de politique et elles portent une responsabilité très importante dans l’accumulation de matières inflammables dans la sphère financière3.

On a assisté à une énorme augmentation de création de capital fictif et dans chaque crise financière une partie importante de ce capital fictif doit « disparaître » car cela fait partie du fonctionnement normal du système capitaliste. Le capital fictif est une forme du capital, il se développe exclusivement dans la sphère financière sans véritable lien avec la production. Il est fictif au sens où il ne repose pas directement sur la production matérielle et sur l’exploitation directe du travail humain et de la nature. Comme le dit l’économiste français membre d’ATTAC Jean-Marie Harribey : « Les bulles éclatent quand le décalage entre valeur réalisée et valeur promise devient trop grand et que certains spéculateurs comprennent que les promesses de liquidation profitable ne pourront être honorées pour tous, en d’autres termes, quand les plus-values financières ne pourront jamais être réalisées faute de plus-value suffisante dans la production. »4

Je réaffirme que la pandémie de coronavirus ne constitue pas la cause réelle et profonde de la crise boursière qui a éclaté au cours de la dernière semaine de février 2020 et qui se poursuit. Cette pandémie constitue le détonateur, l’étincelle. Des évènements graves d’une autre nature auraient pu constituer cette étincelle ou ce détonateur. Par exemple, une guerre déclarée et chaude entre Washington et l’Iran ou une intervention militaire directe des États-Unis au Venezuela. La crise boursière qui s’en serait suivie aurait été attribuée à la guerre et ses conséquences. De même, j’aurais affirmé que cette guerre, dont les conséquences seraient très graves, sans contestation possible, aurait constitué l’étincelle et pas la cause profonde. Donc même s’il y a un lien indéniable entre les deux phénomènes (la crise boursière et la pandémie du coronavirus), cela ne signifie pas pour autant qu’il ne faut pas dénoncer les explications simplistes et manipulatrices selon lesquelles c’est la faute au coronavirus. Cette explication mystificatrice est un leurre destiné à détourner l’attention de l’opinion publique des 99 % du rôle joué par les politiques menées en faveur du Grand Capital à l’échelle planétaire et de la complicité des gouvernements en place.

Bien sûr, l’ampleur du recul de la production dans les mois qui suivent mars 2020 sera sans précédent par rapport aux crises de 70 dernières années. Elle sera énorme.

La crise dans le secteur de la production a précédé la pandémie du coronavirus

Mais la crise dans le secteur de la production avait commencé dès l’année 2019 à une grande échelle. Non seulement la crise financière était latente depuis plusieurs années et la poursuite de l’augmentation des prix des actifs financiers (actions en bourse, titres de la dette privée ou publique…) en constituait un indicateur très clair mais en plus une crise dans le secteur de la production avait commencé bien avant la diffusion du virus de Covid-19 en décembre 2019, avant la fermeture d’usines en Chine en janvier 2020 et avant la crise boursière de fin février 2020.

On a assisté au cours de l’année 2019 au démarrage d’une crise de surproduction de marchandises notamment dans le secteur automobile avec une chute massive des ventes d’automobiles en Chine, en Inde, en Allemagne, en Grande-Bretagne et dans d’autres pays. Cela a provoqué une réduction de la production d’automobiles. Il y avait également surproduction dans le secteur de la fabrication des équipements et des machines-outils en Allemagne, un des 3 principaux producteurs mondiaux dans cette branche. Il y avait une très forte réduction de la croissance industrielle chinoise ce qui a eu de graves conséquences pour les pays qui exportent vers la Chine des équipements, des automobiles, des matières premières. Au cours du second semestre 2019, une récession s’est déclenchée dans le secteur de la production industrielle en Allemagne, en Italie, au Japon, en Afrique du Sud, en Argentine… dans plusieurs secteurs industriels aux États-Unis.

Pour rappel, au cours de la dernière semaine de février 2020, les principales bourses de valeurs de la planète (aux Amériques, en Europe et en Asie) ont connu une chute très importante qui a oscillé entre 9,5 et 12 %, la pire semaine depuis octobre 2008.

Les banques centrales en pompiers pyromanes

Je reprends le fil des évènements là où je l’avais laissé le 4 mars 20205, le lendemain de la décision de la Réserve fédérale des États-Unis de baisser de 0,5 % son taux d’intérêt directeur.

Le 3 mars 2020, la Fed décide de fixer son taux directeur dans une fourchette de 1 % à 1,25 %, c’est une baisse de 0,50 %, c’est la plus forte au cours des dernières années car jusqu’ici la Fed baissait son taux par palier de 0,25 %. Face à la poursuite de la dégringolade des bourses et notamment des banques qui sont au bord de la faillite, la Fed a décidé une nouvelle baisse le 15 mars 2020 en frappant encore plus fort que le 3 mars. Cette fois-ci, elle a baissé son taux de 1 %. Donc, depuis le 15 mars, le nouveau taux d’intérêt directeur de la Fed se situe dans une fourchette de 0 à 0,25 %. Les banques sont donc encouragées à augmenter les dettes.

La Fed ne s’est pas contentée de baisser les taux d’intérêt, elle a recommencé à injecter sur le marché interbancaire une masse énorme de dollars car les banques, une fois de plus, ne se font plus confiance et répugnent à se prêter de l’argent. Le président de la Fed a déclaré que son institution avait programmé d’injecter dans les semaines qui viennent plus de 1 000 milliards de dollars de liquidité sur les marchés à court terme, notamment le marché du repo6 sur lequel elle est déjà intervenue massivement entre septembre et décembre 2019. Le marché du repo désigne le mécanisme par lequel les banques se financent pour une courte durée : elles mettent en pension (repo) des titres qu’elles possèdent et s’engagent à les racheter rapidement. Par exemple, elles déposent pour 24 heures en pension (c’est-à-dire en garantie ou en collatéral de l’emprunt qu’elles effectuent) des titres du Trésor des États-Unis ou des obligations d’entreprises qui ont une note AAA. En échange de ces titres, elles obtiennent du cash à un taux d’intérêt proche ou égal au taux directeur fixé par la Fed.

Ensuite, à partir du 23 mars, la Fed est encore allée plus loin. Elle a recommencé à acheter massivement des produits structurés liés au marché de l’immobilier, que ce soit de l’immobilier de résidence (Mortgage Backed Securities, MBS) ou de l’immobilier commercial (Commercial Mortgage Backed Securities, CMBS). Rien qu’au cours de la dernière semaine de mars, elle en a racheté aux banques pour plus de 250 milliards de dollars. Elle achète massivement des dettes d’entreprises privées (des obligations d’entreprises, en anglais corporate bonds), y compris des dettes très risquées. Elle achète également d’autres produits structurés dangereux : des CLO (collateralized loan obligations) et des CDO (collateralized debt obligations) qui sont notées aussi bas que BBB– (c’est-à-dire la note qui est juste au-dessus des dettes pourries, junk bonds). Elle achète également des actions d’entreprises.

Sur le marché du repo, elle a accru brutalement son intervention pour un montant de 1 000 milliards de dollars par jour. De plus, elle a passé un accord avec toutes les grandes banques centrales des autres continents pour leur fournir des centaines de milliards de dollars afin d’éviter un plus grand chaos financier international. En résumé l’intervention de la Fed est nettement supérieure à ce qu’elle a été après septembre 2008 au lendemain de la faillite de Lehman Brothers et de l’effondrement de la principale société étatsunienne d’assurance (AIG) ainsi que de General Motors.

La Banque centrale européenne (BCE) dirigée par Christine Lagarde, dont le taux directeur est de 0 %, a annoncé le 12 mars 2020 qu’elle allait augmenter ses achats de titres financiers privés (obligations et produits structurés) et publics (titres souverains). Elle va également gonfler le volume des crédits avantageux octroyés aux banques à moyen et long terme.

Les banques qui s’engagent à ne pas réduire le volume de leurs prêts au secteur privé (si elles ne tiennent pas leurs promesses, rien n’est prévu pour les mettre à l’amende) peuvent se financer largement auprès de la BCE à un taux négatif de – 0,75 %. Cela veut dire qu’elles sont rémunérées et subventionnées lorsqu’elles empruntent à la BCE.

La Fed, la BCE et d’autres banques centrales ont annoncé que les banques ne devaient plus respecter les règles en matière d’un certain montant de liquidités qu’elles doivent détenir pour faire face à un accident financier. De même, les banques centrales ont réduit leurs exigences en matière de ratio entre le capital de la banque et ses engagements (son bilan). Cela veut dire que les banques peuvent prendre encore plus de risques qu’avant. On en revient presque à la situation qui a précédé la crise de 2007-2008 en ce qui concerne la liberté qui est laissée aux banques. En contrepartie, pour tenter de limiter le mécontentement populaire, les banques centrales, notamment la Fed et la BCE, demandent aux banques de ne plus racheter leurs actions en bourses et de limiter le versement de dividendes.

Les marchés boursiers ont poursuivi leur chute

Plusieurs journées noires, c’est-à-dire plusieurs krachs boursiers, ont eu lieu dans la deuxième quinzaine de février et au cours de la première quinzaine de mars 2020 et cela malgré des interventions massives des banques centrales que ce soit au nord ou au sud de la planète, à l’ouest ou à l’est.

Les séances boursières ont été littéralement chaotiques. À de nombreuses reprises au cours des dernières semaines, les séances ont dû être interrompues pendant 15 à 30 minutes afin de tenter d’endiguer les ventes de plus en plus massives et d’éviter la catastrophe. Ces interruptions au cours desquelles les autorités boursières ont actionné le coupe-circuit (selon leur jargon) ont eu lieu à plusieurs reprises à Wall Street, au Brésil et en Europe au point que certains commentateurs se demandent pourquoi les autorités n’ont pas purement et simplement fermé les bourses.

Le jeudi 12 mars 2020, une des journées récentes les plus noires, la chute a été impressionnante : – 12,28 % à Paris, – 10,87 % à Londres, – 11,43 % à Francfort, – 14,21 % à Bruxelles et à Milan un record – 16,92 % ! À New York, le Dow Jones a perdu – 9,99 %, le Nasdaq – 9,43 % et le S&P500 – 9,51 %. Les bourses d’Asie, d’Amérique latine et d’Afrique ont aussi fait le plongeon.

Le lundi 16 mars, malgré la décision de la Fed de ramener son taux d’intérêt à 0 % pour tenter de faire plaisir au grand capital et de mettre fin au plongeon dans le vide, les ventes massives d’actions ont continué : à New York, le S&P500 a chuté de 12 %, la bourse brésilienne a dévissé de 13 %. Les bourses européennes ont chuté une fois de plus : Londres a perdu 4 %, Paris et Francfort ont perdu plus de 5 %, Milan 6 %, Bruxelles 7 %, Madrid 8 %. En Asie-Pacifique : le Nikkei à Tokyo a baissé de 2,5 %, les bourses chinoises ont perdu entre 3 et 4 %, la bourse indienne a plongé de 8 %, la bourse australienne a perdu 9,5 %. La débâcle continue.

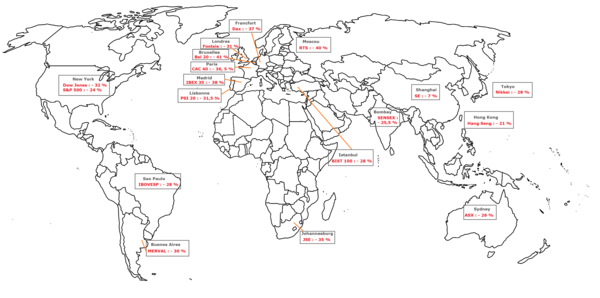

En moins d’un mois, entre le 17 février et le 17 mars 2020 inclus, les bourses de valeur ont subi une véritable purge : à New York, le Dow Jones industrial a perdu 32 %, le S&P500 des 500 principales entreprises a perdu 24 % de sa valeur. À Londres, le Footsie a dégringolé de 31 %, à Francfort, le Dax a chuté de 37 % ! À Bruxelles, le Bel 20 a plongé de 41 %. Le CAC 40 a perdu 36,5 %. La bourse de Madrid (IBEX 35) a perdu 38 %, celle de Lisbonne (PSI20) a perdu 31,5 %. La bourse brésilienne a perdu 28 %, celle de Buenos Aires : plus de 30 % de perte. La bourse indienne a perdu 25,5 %. La bourse d’Afrique du Sud (JSE) a perdu 35 %. RTS, la bourse de Moscou a perdu 40 %. Le BIST 100 de Turquie a plongé de 28 %. À Tokyo, le Nikkei a perdu 28 %. À Hong Kong, le Hang Seng a perdu 21 %. À Sydney, la bourse australienne ASX a perdu 26 %. Seule la bourse de Shanghai limite les pertes, ne baissant « que » de 7 %. Si la bourse de Shanghai s’en titre mieux que toutes les autres bourses de la planète, c’est grâce au soutien apporté, sous l’injonction du gouvernement, par les entreprises d’État chinoises et les fonds publics. Ils ont reçu l’ordre d’acheter systématiquement des actions en bourse en pleine crise du coronavirus pendant que d’autres vendaient.

En résumé, entre le 17 février et le 17 mars, toutes les bourses de la planète ont subi des pertes très importantes comparables ou supérieures à ce qui s’était passé lors des précédentes grandes crises boursières de 1929, de 1987 et de 2008.

Infographie : Évolution en % des principales bourses de la planète entre le 17 février et le 17 mars 2020

Source : Calcul de l’auteur à partir de CNN et de Boursorama

Qui se débarrasse en masse des actions ?

Les grands marchés boursiers sont dominés par une centaine de grands groupes privés, leurs actionnaires font partie du 1 %, voire même du 0,1 %. Ces grands groupes privés jouent un rôle dans le déclenchement de la crise boursière et son extension.

Parmi eux on trouve une trentaine de grandes banques, une dizaine de grands fonds d’investissement (parmi lesquels BlackRock, Vanguard, State Street et Pimco jouent un rôle clé), il faut y ajouter les GAFA (Google, Apple, Facebook, Amazon), de grands conglomérats industriels, une petite dizaine de grandes sociétés pétrolières, quelques grands fonds de pension…

Cette poignée de grands capitalistes et les états-majors de leurs entreprises sont fortement interconnectés car il y a systématiquement des participations croisées (c’est-à-dire qu’une banque peut être actionnaire d’entreprises industrielles et vice versa ; les fonds d’investissement comme BlackRock détiennent évidemment des participations dans toutes les grandes sociétés privées). Ils se sont rendu compte que la fête allait finir et qu’il était temps fin février 2020 d’engranger la différence entre ce qu’ils ont payé au cours des deux ou trois dernières années pour acheter des actions, et l’apogée de la fête boursière du début 2020. Ils se sont mis à vendre en obtenant au départ un très bon prix. Puis, suivant un effet moutonnier, tous les grands actionnaires et tous les acteurs des marchés financiers se sont mis à vendre en engrangeant une bonne plus-value avant que la chute des prix devienne telle que le prix de vente des actions soit tombé plus bas que le niveau d’avant le début de la bulle. Entre-temps les plus gros et les plus rapides ont engrangé des gains considérables.

L’important pour un grand actionnaire est de vendre quand le prix n’a pas encore trop baissé, donc de vendre un maximum le plus vite possible, ils utilisent d’ailleurs des logiciels programmés pour vendre des actions dès qu’un mouvement de vente atteint un certain palier, d’où des journées avec des chutes considérables suivies le lendemain de remontée car ceux qui ont vendu la veille au début de la chute peuvent se dire que cela vaut le coup de racheter des actions à un prix inférieur de 5 % ou de 10 %, voire de 20 %, que le prix auquel ils les ont vendues en début de séance la veille.

Cela explique la succession de journées noires, suivies de journées de remontée. Ce qui est certain c’est que, malgré les remontées momentanées, la tendance générale est à une véritable purge. La bulle boursière éclate sous nos yeux.

Le plongeon des bourses a pris une telle ampleur que, au bout du compte, les grands groupes qui ont lancé le processus de ventes massives voient diminuer leurs actifs. Ils ont peut-être fait des gains en spéculant à la baisse puis à la hausse mais,à ce stade de la crise, la valeur totale de leurs actifs a fortement diminué. Le Financial Times fournit une estimation en ce qui concerne les trois fonds d’investissement les plus importants, BlackRock, Vanguard et State Street, dont la valeur boursière des actifs aurait baissé de 2 800 milliards de dollars en un peu moins d’un mois7. 2 800 milliards de dollars, c’est 10 % de plus que le PIB annuel de la France. Selon le journal financier, alors qu’en début d’année les actifs détenus par BlackRock avaient atteint le chiffre astronomique de 7 400 milliards de dollars, le plongeon des bourses a réduit ceux-ci de 1 400 milliards. Par ailleurs, la valeur boursière de BlackRock a baissé de 28 % en un mois à la date du 15 mars 2020. Les actifs de Vanguard avaient atteint 6 200 milliards et ont subi une réduction de 800 milliards jusqu’au 15 mars 2020.

Il faut une authentique révolution pour modifier radicalement la société dans son mode de vie, son mode de propriété, son mode de production. Cette révolution aura lieu seulement si les victimes du système entrent en auto-activité, s’auto-organisent et dégagent le 1 % des différents centres du pouvoir pour créer un véritable pouvoir démocratique. Une révolution écologiste-socialiste autogestionnaire et féministe est nécessaire.

29 mars 2020

BlackRock, un exemple

BlackRock est au niveau mondial le plus grand fonds mutuel de placement. BlackRock opère au niveau mondial avec 70 bureaux dans 30 pays et des clients dans 100 pays. En janvier 2020, BlackRock gérait des actifs d’une valeur totale de 7 400 milliards de dollars. À la date du 17 mars 2020, la valeur des actifs de BlackRock aurait été diminuée de 1 400 milliards de dollars. Toujours au début 2020, ses actifs se répartissaient en deux grandes catégories : 55 % sous forme d’actions, 34 % sous forme d’obligations, le reste étant marginal. Sur le plan géographique, les États-Unis représentent 61 % du total des actifs, l’Europe 31 % et l’Asie 8 %. En 2012, elle a exercé ses droits de vote au sein de 14 872 assemblées générales d’actionnaires, dont 3 800 aux États-Unis.

BlackRock a racheté pendant la crise bancaire de 2008 un département important de la banque britannique Barclays (avant cela il avait acheté une partie de Merrill Lynch). En 2014, BlackRock était le principal actionnaire de la principale banque américaine JP Morgan (avec 6,1 % du capital), le premier actionnaire d’Apple (avec 5,1 %), de Microsoft (avec 5,5 %), d’Exxon Mobil (5,4 %), de Chevron (6,2 %), de Royal Dutch Shell (4,9 %), de Procter & Gamble (5,4 %), de General Electric (5,5 %) et de Nestlé (3,7 %). Il était le deuxième actionnaire en ordre d’importance de la société de Warren Buffet, Berkshire Hathaway (BlackRock détient 6,8 % de son capital). Il était aussi le deuxième actionnaire de Google (5,8 %), de Johnson & Johnson (5,6 %), de la quatrième plus grosse banque US, Wells Fargo (5,4 %), de Petrochina (6,8 %). BlackRock était le troisième actionnaire de Walmart (2,6 %) et de Roche (2,0 %). Il était également le quatrième actionnaire de Novartis (3,0 %). Les 17 entreprises qui viennent d’être citées ont une position dominante dans leur secteur respectif d’activité. Ces 17 mastodontes sont les plus grandes sociétés en termes de capitalisation boursière sur le plan mondial. Il faut ajouter que BlackRock possède une société de gestion de risques appelée Aladdin qui conseille des sociétés financières détenant des actifs pour un montant total de 11 000 milliards, et qu’elle détient des actions de Moody’s et de McGraw Hill (propriétaire de Standard & Poor’s), deux des plus importantes agences de notation au niveau international.

Comme indication supplémentaire de l’influence de BlackRock, on peut prendre en compte le nombre de communications téléphoniques que Tim Geithner, secrétaire d’État aux Finances des États-Unis après la crise de 2008, pendant l’administration de Barack Obama, a eues avec Larry Fink, patron de ce fonds de placement. Tim Geithner a eu 49 fois Larry Fink au téléphone entre le 1er janvier 2011 et le 30 juin 2012. Pendant la même période, il a eu 17 communications avec Jamie Dimon, patron de JP Morgan, 13 avec Lloyd Blankfein, patron de Goldman Sachs, 5 avec Brian Moynihan, patron de Bank of America ainsi qu’avec James Gorman le patron de Morgan Stanley…

Il est intéressant de mentionner que BlackRock a été chargé par la Troïka (Commission européenne, Banque centrale européenne et FMI) d’auditer les banques grecques en 2014.

En 2016, BlackRock était actionnaire au sein de 18 sociétés du CAC 40 (Atos, BNP Paribas, Vinci, Saint-Gobain, Société Générale, Sanofi, Michelin, Safran, Teleperformance, Total…).

BlackRock détient aussi 5 % du groupe bancaire Santander, la principale banque espagnole.

En 2019, BlackRock détenait 4,81 % de la principale banque d’Allemagne, la Deutsche Bank, ce qui en fait le principal actionnaire.

Malgré les tentatives de BlackRock de se présenter comme un investisseur « durable », BlackRock est le plus grand investisseur au monde dans les centrales au charbon, détenant des actions 56 sociétés de centrales au charbon. Via les sociétés dont il est le principal actionnaire, BlackRock possède plus de réserves de pétrole, de gaz et de charbon que tout autre investisseur. Ses réserves totales s’élèvent à 9,5 gigatonnes d’émissions de CO2, soit 30 % des émissions totales liées à l’énergie à partir de 2017. Le 10 janvier 2020, un groupe d’activistes climatiques s’est précipité dans les bureaux parisiens de BlackRock France pour peindre les murs et les sols avec des avertissements et des accusations sur la responsabilité de l’entreprise dans les crises climatiques et sociales actuelles.

Le 14 janvier 2020, le PDG de BlackRock, Larry Fink, a déclaré que la durabilité environnementale serait un objectif clé pour les décisions d’investissement. BlackRock a annoncé qu’elle allait vendre pour 500 millions de dollars d’actifs liés au charbon et créer des fonds qui éviteraient les stocks de combustibles fossiles, deux mesures qui modifieraient radicalement la politique d’investissement de l’entreprise.

BlackRock détient aussi des parts dans les principales sociétés de fabrications d’armes aux États-Unis.

La Fed a désigné fin mars 2020 Larry Fink, le patron de BlackRock, comme conseiller principal sur le programme de sauvetage qu’elle met en pratique.

- 1. L’expression « Sud global » est de plus en plus fréquemment utilisée pour désigner ce que l’on qualifiait couramment de « tiers monde » ou « pays en voie de développement » : un ensemble de pays partageant « un ensemble de vulnérabilités et de défis ». (NDLR).

- 2. Cf. É. Toussaint, « Panique à la Réserve fédérale et solutions à la crise », Inprecor n° 666/667 d’août-octobre 2019.

- 3. Cf. « La crise de la politique des banques centrales dans la crise globale », CADTM : http://www.cadtm.org/La-…

- 4. Jean-Marie Harribey, « La baudruche du capital fictif, lecture du Capital fictif de Cédric Durand », Les Possibles n° 6, Printemps 2015.

- 5. Cf. « Non, le coronavirus n’est pas le responsable de la chute des cours boursiers », CADTM : http://www.cadtm.org/Non…

- 6. Repo est la contraction utilisée aux États-Unis pour l’expression « Sale and Repurchase Agreement », ou accord de rachat ou opération de pension, importants instruments financiers du marché monétaire. En français on parle de pension livrée ou pension de titres.

- 7. Financial Times, « World’s three biggest fund houses shed $2.8tn of assets » (publié le 15 mars 2020).