A l’heure où Macron relance la chasse aux chômeurs et la lutte contre la – dérisoire – « fraude sociale », il n’est pas inutile de revenir sur le scandale des Paradise Papers et leur lot de nouvelles révélations sur la – massive – fraude fiscale. Avec une question clef : quelle est son ampleur exacte ? Et sa place dans le fonctionnement actuel du capitalisme ?

Quoi de neuf ?

D’abord rien sur le fond, et c’est justement l’info essentielle : après les révélations précédentes des « SwissLeaks » sur les opérations d’évasion fiscale de HSBC Suisse, après celles des « Panama Papers » sur les fraudes organisées par le cabinet d’avocats Mossack Fonseca, après la crise de 2008 qui aurait dû logiquement contraindre les gouvernements des Etats victimes de l’évasion fiscale à lutter férocement contre elle pour renflouer leurs caisses, après les cris d’indignation et les rodomontades des dits gouvernements (Nicolas Sarkozy en 2009 : « les paradis fiscaux, c’est terminé ! »), la fraude fiscale internationale, et plus largement et plus légalement « l’optimisation fiscale », non seulement n’ont pas reculé mais ont encore gagné en ampleur.

La fuite des Paradise Papers a cependant une particularité : alors que les SwissLeaks mettaient au jour des opérations en grande partie illégales de la branche suisse de HSBC, alors que le cabinet panaméen Fonseca avait une réputation un peu sulfureuse dans les milieux financiers, il n’en est pas de même d’Appleby, le cabinet d’avocats dont des millions de documents, mémos juridiques, fiches clients, expertises comptables, courriels, ont cette fois fuité et sont parvenus anonymement à un quotidien allemand pour être ensuite analysés par des centaines de journalistes du « Consortium international des journalistes d’investigation » (dont font par exemple partie Le Monde et l’équipe de l’émission Cash Investigations de France Télévisions, en France).

Appleby est une officine au prestige publiquement assumé dans le petit monde de la finance mondiale. S’il est certes discret, si son siège social n’est pas vraiment « localisable », si sa plus grosse agence est aux Bermudes, il a tout de même pignon sur rue à Wall Street et à la City de Londres, et ses représentants sont des invités habituels des congrès et salons de la finance internationale. En fait, les fuites du cabinet Appleby marquent encore plus que les précédentes la banalité, la normalité des opérations d’évasion fiscale organisées par la finance offshore, et la plupart des pratiques révélées par ces fuites semblent cette fois moins des fraudes, voire de franches opérations de blanchiment d’argent sale issu d’activités criminelles, que des manœuvres de haute voltige financière profitant des failles du droit fiscal des Etats et poussant les limites de ce droit le plus loin possible. C’est dire que ces nouvelles révélations sont sans doute encore plus instructives sur les réalités de la bourgeoisie qui, dans le monde entier, se livre aux joies et aux raffinements de l’évasion fiscale.

Qui ?

Le plus frappant est justement l’extrême diversité des gens et des entités impliquées. Côté politique : des proches du président Trump (conseillers, donateurs, voire ministres comme le secrétaire d’Etat lui-même, l’ex-PDG d’Exxon Rex Tillerson), le trésorier du parti au pouvoir au Canada, des oligarques et des ministres russes, des hommes d’Etat de pays africains, jusqu’à la reine d’Angleterre ! Bref, tout le kaléidoscope des grands de ce monde, aussi bien des dirigeants de pays riches que de pays pauvres, dans des démocraties comme dans des dictatures… Côté grandes fortunes : des magnats de l’industrie ou de la finance, des grands sportifs, des personnalités du show-biz.

Les clients d’Appleby, ce sont aussi bien des politiciens puissants et véreux que des ultra-riches et des grandes entreprises multinationales. Du champion de Formule 1 Lewis Hamilton, nouveau riche qui fait domicilier son jet privé sur l’île de Man comme actif d’une société-écran bidon pour ne pas payer la TVA, à Elizabeth II qui place une partie de son patrimoine financier sous les palmiers des îles Caraïbes, en passant par le géant minier Glencore, qui se servirait de sociétés-écrans basées dans des paradis fiscaux comme paravents d’opérations de corruption et d’association quasi-criminelle avec des dictateurs et des seigneurs de guerre africains.

Autrement dit : dans les fuites des Paradise Papers, on trouve de tout, de la bourgeoisie du monde entier, sous toutes ses formes et sous toutes ses casquettes. L’évasion fiscale semble bien être la norme. Et si l’on doit distinguer dans son analyse les multinationales d’un côté, les grandes fortunes privées de l’autre, que l’on ne s’y trompe pas : au final ce sont bien les mêmes qui en sont les bénéficiaires et les coupables. Pile comme propriétaires d’une fortune privée, face comme propriétaires d’actions d’une multinationale.

Les conséquences ?

Paradis fiscal pour les uns, enfer social pour les autres. Bien sûr. Le manque à gagner pour les Etats doit bien être récupéré d’une façon ou d’une autre. Pas de mystère : les classes populaires payent, doublement, par leurs impôts, que pour leur part elles ne peuvent guère esquiver, et par la baisse des dépenses publiques, qui asphyxie les services publics.

Mais au-delà de l’écœurement de voir tout ce gratin de la grande bourgeoisie mondiale mettre ses profits et ses fortunes à l’abri de l’impôt, quelle est l’ampleur exacte du phénomène ?

Gabriel Zucman, économiste à l’université californienne de Berkeley, a proposé des ordres de grandeur de l’évasion fiscale, dans son livre « La richesse cachée des nations, enquête sur les paradis fiscaux » (Seuil, nouvelle édition octobre 2017) puis dans un article publié par Le Monde du 8 novembre 2017, où il résume ses recherches et que nous citons dans la suite de l’article. On vous épargnera le détail ici des analyses de données publiques et de « biais macro-économiques » qui l’ont conduit à ces résultats. Mais ceux-ci sont saisissants.

Combien ?

Selon Zucman, « à l’échelle mondiale, plus de 40 % des profits réalisés par les multinationales sont délocalisés artificiellement dans les paradis fiscaux, et 8 % de la richesse financière des particuliers y est dissimulée. Avec à la clé un manque à gagner pour les Etats qui dépasse les 350 milliards d’euros par an, dont 120 milliards pour l’Union européenne et 20 milliards pour la France. »

Précisons bien qu’il s’agit du coût de l’évasion fiscale pour les Etats, le « manque à gagner », et pas de l’assiette fiscale dérobée aux prélèvements du fisc (qui, elle, est donc de l’ordre de quelques milliers de milliards d’euros…). Ces ordres de grandeur ne sont peut-être pas très parlants dans l’absolu. Rappelons donc à titre de comparaison que le budget de l’Etat français prévoit pour 2018 un total des dépenses nettes de 386 milliards ; et que les 20 milliards perdus par l’Etat français chaque année correspondent en gros au budget de l’enseignement supérieur et excèdent le fameux « trou de la sécu », qui sera cette année de 4,4 milliards d’euros.

Les mécanismes de l’optimisation fiscale via la finance offshore sont par nature complexes, mais le principe est simple. Il s’agit de ne pas déclarer des sommes placées à l’étranger ou, pour des particuliers, de changer artificiellement le statut fiscal de certains biens (par exemple faire immatriculer un yacht à Malte ou un jet privé sur l’île de Man, comme « instruments professionnels » et actifs d’entreprise, afin de les faire exempter de la TVA) ; ou encore, pour les multinationales, de « délocaliser » des profits réalisés dans un territoire donné (en France, en Allemagne, aux Etats-Unis, etc.) sur des entités domiciliées dans un paradis fiscal.

Un exemple typique est celui de Google, qui a constitué une holding spécial pour en faire la propriétaire de ses technologies de recherche et de ses algorithmes : Google Holdings. Toutes les filiales de la multinationale californienne, dans le monde entier, payent donc des sommes considérables à la holding « en échange » de l’usage de ses actifs. Alors que celle-ci récupère ainsi une part énorme des profits réalisés en fait là où sont les salariés et les consommateurs, dans le monde entier, elle est immatriculée en Irlande et domiciliée (pour l’Irlande !)… aux Bermudes, où règne comme on s’en doute un taux d’imposition sur les bénéfices des sociétés absolument confiscatoire : 0 %. Google a déclaré 15,5 milliards de dollars de bénéfices aux Bermudes en 2015.

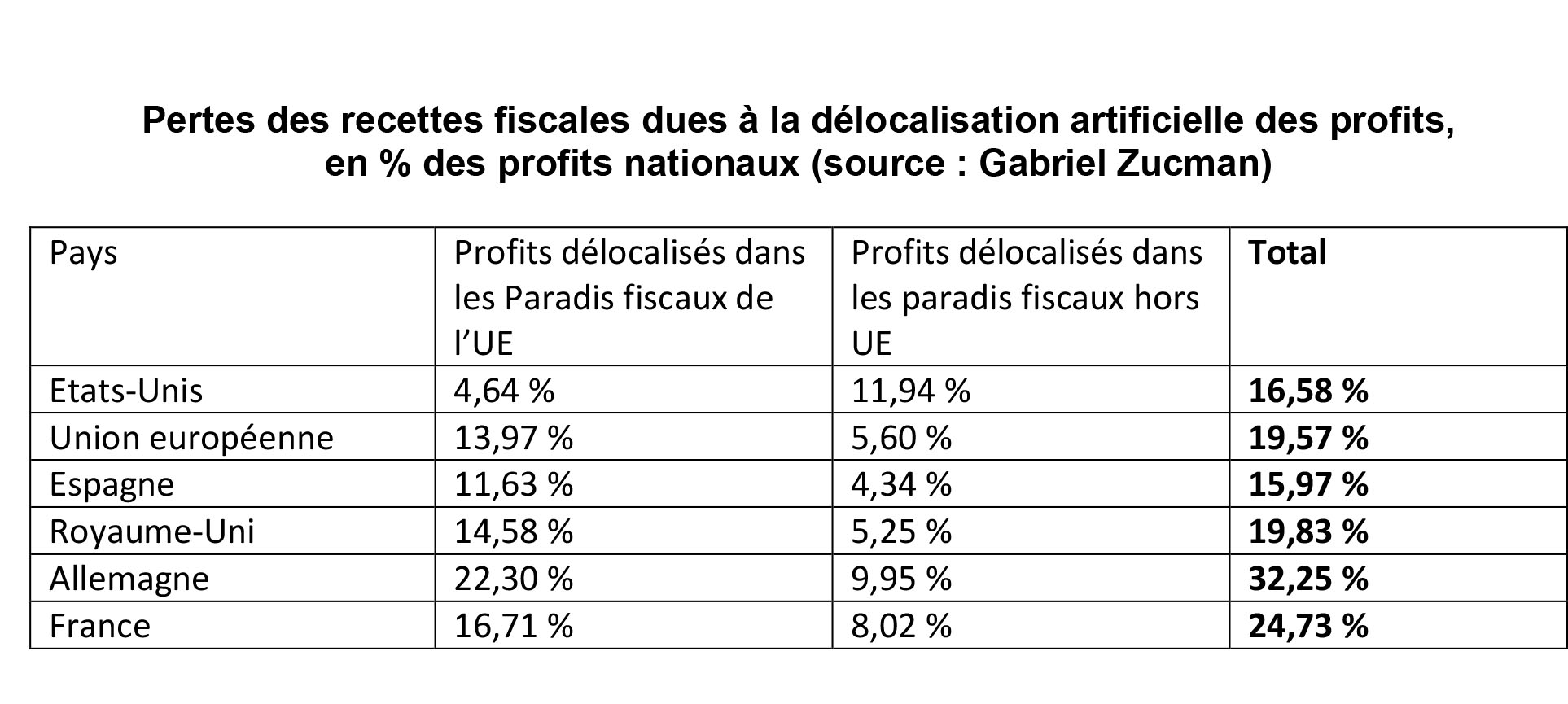

Au total, ce serait donc chaque année 600 milliards d’euros de profits qui seraient transférés artificiellement « offshore » par les multinationales. Le phénomène est massif en ce qui concerne les multinationales américaines. Selon Zucman, elles auraient déclaré dans des paradis fiscaux environ 20 % de leurs profits réalisés hors Etats-Unis en 1982, 50 % en 2007, et 60 % en 2016. De son côté, l’Union européenne aurait perdu le cinquième des recettes d’impôts sur les sociétés en 2016. Soit 60 milliards d’euros, dont 11 milliards rien que pour la France. Les pertes fiscales seraient donc colossales, comme le suggère le tableau ci-dessous.

Qu’en est-il maintenant de l’évasion fiscale des particuliers ? Au total, selon Zucman, « l’équivalent de 10 % du PIB mondial est détenu offshore par des particuliers, la plupart du temps à travers des sociétés-écrans, des fondations et des trusts. (…) tous les capitaux offshore ne se soustraient pas à l’impôt, mais les éléments de preuve disponibles montrent que la plupart des avoirs détenus à l’étranger – de l’ordre de 75 % actuellement – sont encore non déclarés. La dissimulation de ces richesses prive ainsi les gouvernements d’environ 155 milliards d’euros par an. »

On se doute que l’évasion fiscale des particuliers est singulièrement dramatique, par les volumes et par les effets, pour les pays pauvres, ou même des « émergents » comme la Russie ou le Brésil. Elle est loin d’être négligeable pour autant pour un pays comme la France : environ 10 milliards d’euros de perte fiscale par an, qui s’ajoutent aux 11 milliards de l’évasion fiscale des multinationales. Les sommes en jeu sont donc monstrueuses. Tellement grosses… qu’elles échappent à l’œil averti de Macron, pourtant si compétent pour dépister les trois francs six sous qui seraient indument grattés par les chômeurs et autres fainéants profiteurs du système.

Si le cœur du capitalisme est bien entendu dans la production des biens et des services, où sont exploités les travailleurs et extorqués les profits, la finance offshore, qui recycle une partie conséquente de ces profits, est un rouage important du fonctionnement moderne du capitalisme. Elle s’est développée à partir du début des années 1980, en accompagnant la globalisation financière et la mondialisation des échanges et de la production industrielle. Le grand mouvement de « libération » des capitaux, désormais libres de circuler à travers le monde et de se métamorphoser à volonté, avait l’avantage d’aggraver la mise en concurrence des travailleurs de toute la planète, des territoires, des systèmes sociaux et des Etats.

On aurait pu croire que la crise financière mondiale de 2008 allait sonner la fin de la récré. Pas du tout. C’est le contraire qui est arrivé. La délocalisation offshore des profits des multinationales et l’évasion fiscale des ultra-riches ont continué d’augmenter, en masse comme en proportion. Le « néolibéralisme » s’est encore davantage radicalisé, et logiquement la finance offshore, légale et illégale, s’est elle aussi amplifiée.

Et les gouvernements ?

Ils auraient dû réagir de façon volontariste et implacable puisqu’ils sont après tout les victimes de l’évasion fiscale… Alors il y a eu bien sûr les jérémiades et les annonces de matamore. Celles de Sarkozy en 2009, on l’a vu, celles d’un Bruno Lemaire en novembre 2017 après les révélations des Paradise Papers : « la fraude fiscale est une atteinte à la démocratie » ! Cela, c’est pour amuser la galerie. Dans la réalité, rien de substantiel ne s’est passé, sinon de tortueuses négociations avec des paradis fiscaux pour être ou non sur des listes noires ou grises sans grandes conséquences, deux ou trois mesurettes… Qui ont d’ailleurs eu des conséquences parfois paradoxales.

Ainsi, prise la main dans le sac d’aide active à la fraude fiscale avec le scandale « SwissLeaks », la filiale suisse de HSBC, après des négociations obscures avec les gouvernements européens et américain, fit un peu de « ménage » dans ses comptes et ses clients. HSBC Suisse est alors passée de 30 000 clients en 2007, avec 3,9 millions de dollars en moyenne par compte (!), à seulement 10 000 clients en 2014… avec 6,6 millions de dollars en moyenne par compte. Un signe, donc, d’une certaine… « dé-démocratisation » de l’évasion fiscale !

Comme le commente Zucman : « A mesure que les inégalités mondiales se creusent, les banques offshore recentrent leur activité sur une clientèle plus restreinte mais plus fortunée. Il est en effet bien plus rentable pour elles de servir des clients peu nombreux mais très riches, plutôt que des dizaines de milliers de « dentistes belges », dont beaucoup ont d’ailleurs été chassés des banques helvètes ces dernières années ».

Autrement dit : moins mais mieux ! Or ces ultra-riches semblent d’autant plus épargnés dans leur susceptibilité par les ministres et les hauts-fonctionnaires des gouvernements « spoliés ». Quand le magasine de France 2 Cash Investigations a prouvé, film à l’appui, que les cadres commerciaux de Dassault proposaient eux-mêmes à leurs clients une manip d’évasion fiscale et une tricherie juridique délibérée pour vendre leurs jets privés, a-t-on vu Macron ou Lemaire taper du poing sur la table et menacer de sanctions ? Evidemment non. Dassault d’un côté, des gens capables de s’acheter un jet de l’autre, ça se respecte.

Plus complices que victimes !

D’autant plus que les gouvernements sont en réalité des victimes plutôt consentantes de l’évasion fiscale des ultra-riches et des grandes entreprises. Car dans cette affaire, il y a moins impuissance des Etats qu’un mélange de résignation et de franche complicité.

Les aberrations fiscales dans l’Union européenne en sont une manifestation parmi bien d’autres. Car si les plus grands et puissants pays de l’Union européenne figurent parmi les principales victimes de l’évasion fiscale et de la finance offshore, c’est bien parce que les gouvernements de ces mêmes pays ont laissé s’organiser une fiscalité à multiples vitesses sur le continent, et construit leur « communauté » de façon à encourager le dumping social et fiscal entre les Etats.

Les paradis fiscaux ne sont pas tous des îles avec des palmiers et des businessmen en bermudas. La majorité des profits « délocalisés » dans des paradis fiscaux par les multinationales, européennes mais aussi américaines, le sont ainsi dans des pays membres de l’Union européenne, à commencer par trois d’entre eux : l’Irlande, les Pays-Bas et le Luxemburg. Celui-ci, le « Grand-Duché », ayant même largement construit ce statut de paradis fiscal quand il était gouverné par l’actuel président de la commission européenne, Jean-Claude Juncker. Cherchez l’erreur !

La finance offshore est la pointe avancée de la libéralisation mondiale des capitaux. Une perspective que les dirigeants politiques américains, français, allemands, etc., défendent tous avec constance et zèle depuis bien longtemps, et qu’ils s’attellent à parfaire année après année. Dans leur monde rêvé, l’impôt saigne le malheureux et épargne le riche, pardon, « l’investisseur », « l’entrepreneur », le brave capitaliste qu’il faut cesser d’empêcher d’entreprendre et d’investir donc de profiter. Leur fiscalité rêvée, c’est toujours plus de TVA pour les classes populaires, toujours moins d’impôts sur les bénéfices des sociétés et sur les fortunes.

C’est pourquoi leur vraie réponse aux scandales successifs du type Paradise Papers, ce ne sont pas leurs trémolos d’indignation mais leurs réformes fiscales. Celles, toutes récentes, de Trump et de Macron n’ont pas la même ampleur mais vont dans le même sens. L’un fait passer l’impôt sur les sociétés de 35 à 21 % et offre un taux d’imposition bonifié à 15,5 % aux entreprises qui rapatrieraient aux Etats-Unis leurs bénéfices « réalisés » à l’étranger (y compris le magot délocalisé par les multinationales dans les paradis fiscaux). L’autre supprime la moitié de l’ISF qui porte sur les valeurs mobilières et offre à la bourgeoisie un impôt-forfait royal de 30 % sur tous les produits financiers, plus-values, dividendes, etc. Pour empêcher les riches et les grandes entreprises d’esquiver leurs impôts, ils ont trouvé la formule magique : les supprimer.

Yann Cézard