Entretien avec Patrick Saurin. Loin de se consacrer au financement de l’économie réelle, l’activité des grandes banques est essentiellement de nature spéculative. Les signaux ne manquent pas pour attirer notre attention sur l’explosion financière qui se prépare.1

« Too big to fail » (« trop grosses pour faire faillite ») disait-on il y a peu de temps encore pour critiquer la concentration bancaire pourtant le système bancaire apparaît plus concentré que jamais. Peux-tu nous résumer la situation du système bancaire mondial ?

Le dernier recensement réalisé le 21 novembre 2016 par le Financial Stability Board2 fait état de 30 banques systémiques parmi lesquelles les quatre grandes banques françaises : BNP Paribas, Crédit Agricole, Société Générale, et Banque Populaire Caisse d’Épargne. Or, du fait de l’importance de leur bilan (par exemple, en 2012, le bilan du Crédit agricole et de BNP Paribas était d’environ 2 000 milliards d’euros, un montant représentant quasiment le montant de la dette publique de la France ou de son produit intérieur brut annuel), les banques systémiques, pourtant à l’origine de la crise financière de 2007-2008, parient sur le fait que les Etats viendront à leur secours en cas de problème (cela s’appelle l’aléa moral), car leur chute risquerait de se répercuter sur l’ensemble des secteurs de l’économie réelle. Par ailleurs, cette garantie implicite de l’Etat permet aux banques privées de se financer sur les marchés de capitaux à un taux avantageux du fait du moindre risque encouru.

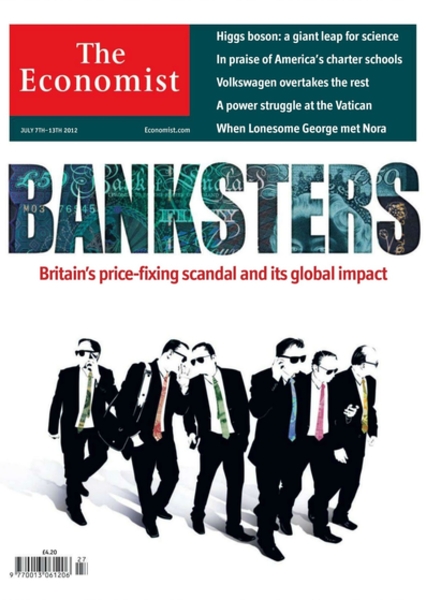

« Too big to fail » est une formule qui résume en quelques mots les données du problème. Le système bancaire apparaît aujourd’hui comme une énorme bombe à retardement avec de multiples facteurs de risque : des banques d’une taille démesurée, une interconnexion entre elles qui multiplie les risques, des activités spéculatives très hasardeuses, des fonds propres insuffisants, un contrôle très insuffisant, des sanctions très faibles en cas de manquement, ce que résume parfaitement la formule too big to jail, « trop grosses pour aller en prison ».

Loin de se consacrer au financement de l’économie réelle, l’activité des grandes banques est essentiellement de nature spéculative. Pour preuve, en 2013, le montant notionnel des instruments dérivés dans le hors-bilan des banques (c’est-à-dire le montant des sommes sur lesquelles les paris spéculatifs sont faits) s’élevait pour la seule Deutsche Bank à plus de 54 652 milliards d’euros, l’équivalent du PIB mondial. En 2012, le montant notionnel des produits dérivés représentait au niveau mondial 700 000 milliards de dollars, soit 10 fois le PIB de la planète !

Qu’est-ce que le « shadow banking » ? Quels sont ses liens avec les banques officielles ?

Le shadow banking ou « système bancaire de l’ombre » est un secteur bancaire parallèle qui regroupe l’ensemble des acteurs financiers qui agissent en dehors du système bancaire traditionnel et de ses règles. Ces acteurs exercent deux activités : l’une est la titrisation (transformer des prêts en titres financiers destinés à être vendus sur les marchés financiers), l’autre consiste à prêter des titres ou des liquidités en échange d’une rémunération.

En 2012, on estimait à 71 000 milliards de dollars le poids de ce secteur, soit le quart des actifs de la finance mondiale. Le shadow banking répond à de multiples attentes du capitalisme financiarisé : parier sur des sommes considérables, frauder et pratiquer l’évasion fiscale en utilisant les paradis fiscaux, soustraire les activités financières à la réglementation.

Qu’est-ce qui a été fait pour réguler les banques depuis 2007 ? Et pourquoi est-ce en train d’être défait (enterrement des faibles mesures en discussion dans l’Union européenne, décisions annoncées par Trump) ?

Face à l’ampleur et au coût de la crise financière de 2007-2008, les pouvoirs publics de l’époque ont rivalisé de promesses, d’engagements qui se sont révélés des formules creuses.

Aux Etats-Unis, la loi Dodd-Franck votée en 2010 sous la présidence Obama visait à mieux encadrer les produits dérivés, mieux protéger les consommateurs et exiger davantage des banques notamment en matière de capitalisation et de prévention des risques. Elle n’a eu que des effets limités. Cela n’a pas empêché Donald Trump, dans la foulée de son élection, de signer début février 2017 un décret donnant 120 jours à Steven Mnuchin, le nouveau secrétaire au trésor et ancien cadre de Goldman Sachs, pour proposer des modifications de la loi « Dodd-Frank » dans l’objectif de donner davantage de marges de manœuvre aux banques et d’alléger le contrôle de leurs activités.

En France, la loi bancaire de 2013 s’est révélée un pétard mouillé. A l’occasion d’une audition devant la Commission des finances de l’Assemblée nationale, Frédéric Oudéa, le PDG de la Société Générale, a reconnu que cette loi concernerait moins de 1 % des activités de son groupe.

Une nouvelle crise bancaire est-elle à l’ordre du jour ?

Cela ne fait aucun doute et de nombreux analystes financiers – loin d’appartenir à la gauche radicale – partagent ce constat. Les résultats rassurants des stress tests3 menés par les banques centrales ne signifient en aucun cas l’absence de risque. Rappelons que Dexia avait brillamment réussi les stress tests de juillet 2011… juste avant de faire faillite !

Dans la mesure où les activités des banques et de la finance en général sont de nature spéculative, tous les secteurs de leurs négoces sont susceptibles de générer une crise. Les marchés des actions, des obligations, des devises, des matières premières, des dettes publiques, des dettes privées (prêts à la consommation, prêts immobiliers, prêts étudiants), des prêts titrisés, des dérivés sont aujourd’hui les barils de poudre avec lesquels jouent la finance mondialisée en dehors de tout réel contrôle. Les signaux ne manquent pas pour attirer notre attention sur l’explosion financière qui se prépare.

Nous devons nous inquiéter de l’augmentation des prêts à risque, appelés Non Performing Loans, NPLs dans le jargon bancaire.4 En Italie, ces prêts à risque représentent à ce jour 17,8 % de l’encours total. Aux Etats-Unis, la dette des étudiants atteint le niveau faramineux de 1200 milliards de dollars. L’augmentation des dettes publiques, conséquence des sauvetages bancaires qui ont suivi la crise financière de 2007-2008, est elle aussi un facteur de risque qui ne se limite pas au seul cas grec. A ce propos, il est bon de rappeler que les prétendus plans de sauvetage de la Grèce ont été en réalité des plans de sauvetage des banques. En effet, sur la période 2008-2014, la Commission pour la Vérité sur la Dette publique grecque a chiffré le total des aides aux institutions financières grecques à 146,35 milliards d’euros, 43,6 milliards au titre des recapitalisations, 84,48 milliards de garantie et 18,27 milliard de mesures de liquidité autres que des garanties.

Beaucoup de grandes banques sont aujourd’hui dans une situation délicate. C’est le cas de la Deutsche Bank plombée par les risques de ses dérivés, plus de 6000 procès engagés contre elle et qui a vu le cours de son action divisée par deux en trois ans. Des dirigeants de banques ne reculent pas devant le crime pour tenter de dissimuler leurs malversations. L’assassinat de David Rossi, directeur de la communication de la Banque dei Paschi de Sienne, filmé par une caméra de surveillance le 6 mars 2013, en est une triste illustration.

Tu défends la socialisation du système bancaire et non un pôle public financier. Peux-tu expliquer les impasses de la deuxième formule ?

Quelques mots sur la socialisation du système bancaire d’abord. Je préconise en effet la socialisation de l’intégralité du système bancaire et du secteur des assurances, car je considère que la sécurité des encaisses monétaires et de l’épargne, le crédit, l’intégrité du système des paiements ainsi que la création monétaire relèvent de l’intérêt général. Il s’agit de mettre en place d’un véritable service public bancaire dans lequel les banques de détail assureraient les services essentiels aux particuliers, artisans, commerçants, professions libérales, associations, entreprises et acteurs publics locaux (collectivités, hôpitaux, organismes de logement social). Ce système socialisé comprendrait également les banques d’affaires. La mission des banques de financement et d’investissement (BFI) doit être le financement de grands projets, par exemple la transition écologique, et non la spéculation comme c’est le cas aujourd’hui. Les investissements utiles seraient plus aisément financés par des BFI socialisées que par les BFI actuelles. Ainsi, la socialisation de l’intégralité du système bancaire présente d’incontestables avantages d’efficacité, de cohérence et de sécurité.

Venons-en au pôle public. Ce projet est défendu notamment par la CGT et il est porté par Jean-Luc Mélenchon, le candidat à la présidence de la « France Insoumise ». Il consiste à créer un pôle public autour de la Caisse des dépôts et consignations, la Banque de France, la Banque postale, l’établissement public Bpifrance ainsi que d’autres structures de moindre importance. A côté de ce pôle public, on trouverait un pôle mutualiste avec le Crédit agricole, les caisses d’épargne, les banques populaires, le Crédit mutuel, et un pôle privé avec la Société générale, BNP Paribas et tous les autres établissements. Mais le périmètre de ce pôle public est toujours en discussion et il est envisagé de l’étendre avec la socialisation d’autres structures. Le danger est grand de voir ce pôle public devenir un supplétif budgétaire de l’Etat, un pompier voué à éteindre les incendies du marché ou une béquille du secteur privé.

Le contrôle citoyen signifie la participation effective des représentants des salariés, des clients, des associations à côté des élus locaux et des représentants des instances bancaires. Ce contrôle est essentiel si l’on veut se donner les moyens de mettre en œuvre un projet qui rompe avec les politiques d’austérité menées partout en Europe et dans le monde.

La socialisation de l’intégralité du système bancaire ne se résume pas à un projet de papier. Elle ne peut voir le jour que dans le cadre d’un puissant mouvement social. Quant au pôle public bancaire, lui aussi devant être porté par un mouvement social, il ne peut selon moi se concevoir que comme une étape d’un projet bancaire dont l’objectif final doit être la socialisation de l’intégralité du système bancaire. De plus, pour avoir quelque chance de répondre à ses objectifs, la création du pôle public devra aller de pair avec la mise en place d’une réglementation très stricte des activités bancaires et financières afin de mettre au pas les banques et les établissements privés du secteur financier.

Enfin, eu égard aux coûts qu’elles ont fait supporter aux Etats et à leurs populations, il serait tout à la fois juste, moral et respectueux des finances publiques que la socialisation des banques privées soit réalisée sans indemnisation à l’exception des petits actionnaires et des structures dont les activités s’inscrivent dans des missions d’intérêt général (par exemple les fonds gérant des retraites).

Propos recueillis Par Henri Wilno

- 1. Militant de SUD-BPCE et du CADTM, Patrick Saurin a écrit « Les prêts toxiques, une affaire d’Etat » (Editions Démopolis, 2013). Son blog : blogs.mediapart.fr/patrick-saurin/blog

- 2. Le « Financial Stability Board » (Conseil de stabilité financière) est un groupement économique international créé lors de la réunion du G20 à Londres en avril 2009. Il a pour mission de faciliter la coopération en matière de supervision et de surveillance des institutions financières.

- 3. Les « stress tests », ou tests de résistance bancaire, sont des exercices menés par les banques centrales afin d’évaluer les capacités de résistance des banques dans l’éventualité où celles-ci seraient confrontées à une situation économiques et financières de crise. Ces tests ne sont pas fiables car ils sont davantage destinés à rassurer les populations qu’à évaluer les risques de manière objective.

- 4. Les « prêts non performants » recouvrent toutes les créance dépréciées ou classifiées en défaut (les prêts considérés irrécouvrables), ainsi que toute exposition où le retard de paiement excède 90 jours, ou sur laquelle existent des indications de difficultés du débiteur à rembourser le principal ou les intérêts.