Plus de six ans après le début de la crise, la croissance mondiale (autour de 3% en 2014) n’a pas retrouvé son niveau d’avant-crise (4,5 % entre 2000 et 2007). La dépression économique s’inscrit dans la durée dans les pays impérialistes, malgré la baisse du prix du pétrole qui leur offre une bouffée d’oxygène, mais est aussi lourde de menaces pour l’industrie du pétrole de schiste états-unienne.

Le Japon et la zone euro connaissent une croissance quasi nulle. Les Etats-Unis et le Royaume-Uni ont renoué avec la croissance (autour de 2,5 %), mais celle-ci est fragile et tirée par une bulle financière qui menace d’exploser et d’entraîner dans sa chute l’économie mondiale. Les BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud) ralentissent ou plongent en récession. Comme en 2014, quand Goldman Sachs avait notamment prévu un boom de l’investissement, les économistes bourgeois sont plutôt optimistes pour 2015. Mais il n’y aura pas de miracle : au mieux la croissance restera faible, au pire un nouvel épisode de crise financière pourrait refaire plonger l’économie mondiale avant la fin de l’année.

L’économie de la zone euro connaît une croissance très faible et différenciée. Les maillons faibles sont désormais la France et l’Italie, dont la croissance était nulle ou quasi nulle au 4ème trimestre. Le taux de marge des entreprises y est au plus bas, et les gouvernements sociaux-libéraux cherchent à mettre en place les contre-réformes que les autres pays ont déjà appliquées (avant la crise pour l’Allemagne, après la crise pour l’Europe du Sud). Les pays les plus durement frappés par la crise et qui ont mis en place des politiques d’austérité drastiques (Grèce, Espagne, Portugal) renouent modérément et fragilement avec la croissance. Les faits contredisent les prophéties des keynésiens antilibéraux : dans le cadre du capitalisme, la croissance ne peut repartir que si le taux de profit se redresse. Le capitalisme doit détruire le capital excédentaire et baisser la valeur de la force de travail pour se régénérer (timidement).

La croissance au Royaume-Uni a été de 2,5 % en 2014. Mais elle a ralenti au 4ème trimestre : 0,5 % contre 0,7 % au trimestre précédent. Surtout, cette croissance est alimentée par une politique monétaire expansionniste qui nourrit un boom immobilier (qui s’essouffle aujourd’hui). L’investissement productif reste faible et la production industrielle a reculé en décembre.

L’économie japonaise est sortie péniblement d’une récession en fin d’année dernière, après une baisse du PIB de 1,9 % puis 0,4% aux 2ème et 3ème trimestres. La hausse de la TVA en est en partie responsable, mais la dépression japonaise a des causes bien plus profondes. La dépréciation du yen, engendrée par le quantitative easing (assouplissement quantitatif, expansion du bilan de la banque centrale qui crée de la monnaie pour acheter un certain nombre de titres) , n’a pas soutenu l’activité, car le recul de la demande intérieure dû à l’inflation importée a pris le pas sur la stimulation des exportations. Les salaires réels ont reculé en 2014 de 2,5 % pour la troisième année consécutive. C’est la faillite des Abenomics, vantée par certains économistes keynésiens qui saluaient le volontarisme du premier ministre Abe.

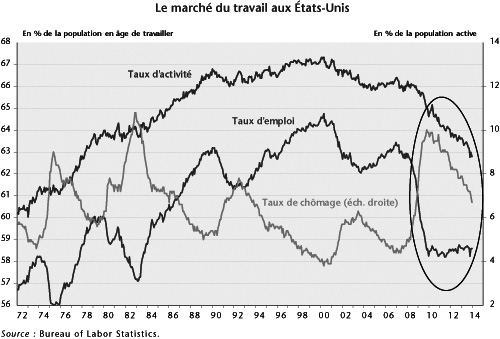

L’économie américaine n’est florissante que par rapport aux économies européenne et japonaise. La croissance a été de 2,4 % en 2014 et reste inférieure aux 3,4 % de moyenne des années 1990. Le blocage des salaires et les restructurations (par exemple dans le secteur automobile) ont permis une hausse du taux de profit, qui a permis aux entreprises de réduire légèrement leur endettement, condition nécessaire au redémarrage de l’accumulation. Mais les États-Unis restent comme les autres pays impérialistes plongés dans une longue dépression1. Malgré deux trimestres dynamiques, la croissance a ralenti au 4ème trimestre (2,6 % en rythme annualisé). Depuis quelques mois, les profits stagnent, ce qui a entraîné un net ralentissement des investissements au 4ème trimestre (+1,9 % contre +8,9 % au trimestre précédent). Les dépenses des entreprises en équipements ont même chuté de 1,9 %. C’est le plus fort recul depuis le 2ème trimestre 2009. Le déficit commercial s’accroît avec l’envolée du dollar par rapport au yen et à l’euro. Si le taux de chômage officiel (5,6 %) a retrouvé son niveau d’avant-crise, ce n’est pas le cas du taux d’emploi (rapport entre le nombre d’emplois et la population en âge de travailler), qui reste au plus bas. L’explication est simple : le taux d’activité américain (rapport entre la population active et la population en âge de travailler) est désormais à son plus bas niveau historique depuis 36 ans. Il n’y a plus aujourd’hui que 44% des Américains qui ont un salaire à plein temps... contre 58% en 2007 !

Le marché du travail aux Etats-Unis

En Chine, même si la croissance reste forte, elle a ralenti à 7,4 % en 2014, le taux le plus bas depuis 1990. La croissance de la production d’électricité, considérée comme un bon étalon de la performance économique, n’a été que de 3,2 % (ce qui jette un doute sur les chiffres officiels de la croissance). Depuis 10-15 ans, le taux de profit a chuté lourdement. C’est la conséquence de deux facteurs :

- Une très forte accumulation du capital, qui a augmenté la composition organique du capital, c’est-à-dire le rapport entre le capital investi dans les moyens de production et les salaires. Entre 2000 et 2013, la croissance annuelle moyenne de l’investissement a été de 12,2 % contre 7,3 % pour la consommation.

- Une hausse des salaires ces dernières années : elle a été d’environ 50 % entre 2010 et 2013 pour les travailleurs d’usine, résultat de nombreuses grèves dans le pays (entre 2011 et 2013, le China Labour Bulletin a recensé 1171 grèves dans le pays). D’où une perte de compétitivité par rapport à ses voisins asiatiques, et des délocalisations vers le Bangladesh ou le Cambodge notamment.

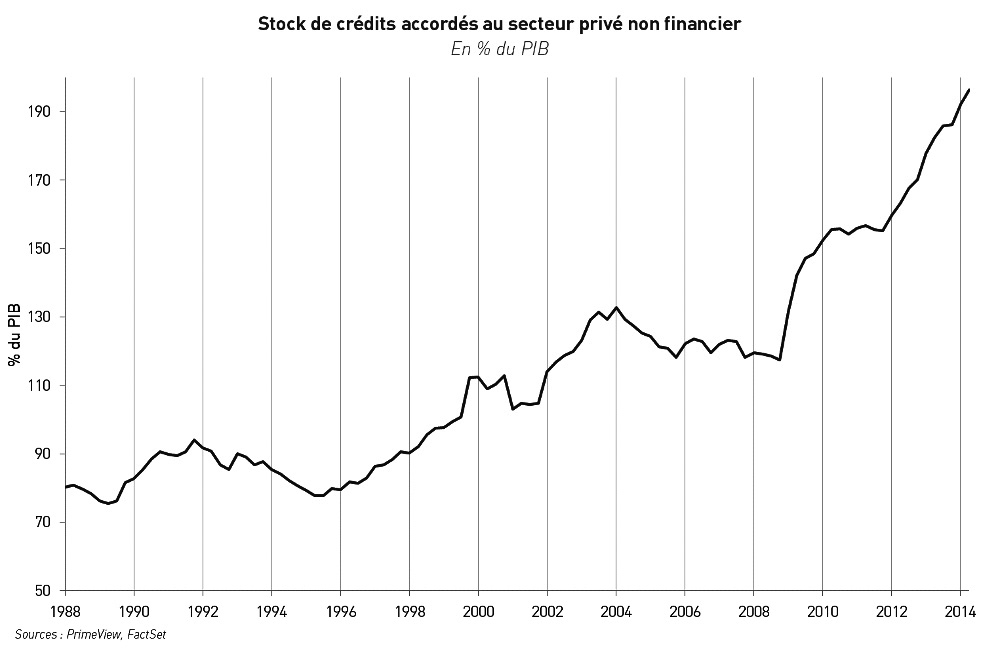

Cette baisse du taux de profit ne laisse guère de doute sur la fin des années « glorieuses » d’une croissance autour de 10 %. Pire, l’endettement de l’économie chinoise augmente très rapidement, en particulier celui des entreprises (cf. graphique ci-dessous) et des gouvernements locaux : il a été multiplié par quatre entre 2007 et 2014. Il a alimenté une bulle immobilière lourde de menaces puisque le secteur de la construction de logements pèse 15 % du PIB. Le taux d’inoccupation des logements augmente et les surcapacités de production sont flagrantes : d’innombrables centres commerciaux, bureaux, routes, voies ferrées, ponts ou immeubles restent vides ou inutilisés. Les conditions d’une crise de grande ampleur, bien au delà d’un simple ralentissement, s’accumulent.

On assiste en outre à un rééquilibrage spectaculaire des flux d’investissements directs étrangers (IDE), qui traduit à la fois le ralentissement de l’économie chinoise et sa transformation impérialiste. Les IDE entrants en Chine diminuent (tout de même 128 milliards de dollars en 2014), notamment dans le secteur manufacturier, en raison de la hausse des salaires. Les IDE sortants progressent fortement et ont atteint 100 milliards, la Chine devenant le troisième exportateur de capitaux.

Stock de crédits accordés au secteur privé non financier

L’Amérique latine est désormais globalement en récession. Au Brésil, septième économie de la planète et première de l’Amérique du sud, après une forte reprise en 2010 (+ 7,5 %), tous les voyants sont désormais au rouge : la production manufacturière recule, la balance commerciale, structurellement excédentaire depuis 2000, est devenue déficitaire malgré la dépréciation du real par rapport au dollar. La désindustrialisation s’accélère, tendance lourde d’un pays tourné vers l’exportation de matières premières (dont les prix sont au plus bas) et qui a réduit les mesures protectionnistes. En Argentine, après une croissance très soutenue entre 2003 et 2011 (7,5 % en moyenne), l’arrêt est brutal, et la récession devrait se prolonger en 2015. La production industrielle chute et l’inflation est au plus haut. Au Venezuela, les revenus de l’or noir représentent 95 % des exportations et les deux tiers des recettes de l’État. L’économie plonge et Maduro n’a plus les moyens de maintenir le modèle de redistribution chaviste. Faute d’engager la rupture avec le capitalisme, il est contraint de prendre un virage austéritaire. Il vient d’annoncer la libéralisation du régime de change, qui marque la « normalisation » du Venezuela : la loi du marché s’imposera et les travailleurs paieront le prix fort.

En Afrique du Sud, le secteur minier est en crise, les coupures d’électricité se multiplient. En 2014, la croissance n’a été que de 1,4 % et le déficit commercial s’est aggravé. Si le taux de chômage officiel avoisine 25 %, le taux réel est bien plus élevé. Sur fond de corruption au sommet de l’Etat, la situation pourrait devenir explosive. Le Nigéria, première puissance économique d’Afrique, est frappé de plein fouet par la chute des prix du pétrole qui représente 70 % des recettes étatiques.

Alors qu’il a connu dix ans de croissance à 7 % qui n’a pas profité à la masse de la population, ce temps semble révolu. Les caisses de l’Etat sont vides, la monnaie s’est effondrée, le chômage endémique va encore progresser et probablement alimenter les luttes sociales.

Gaston Lefranc